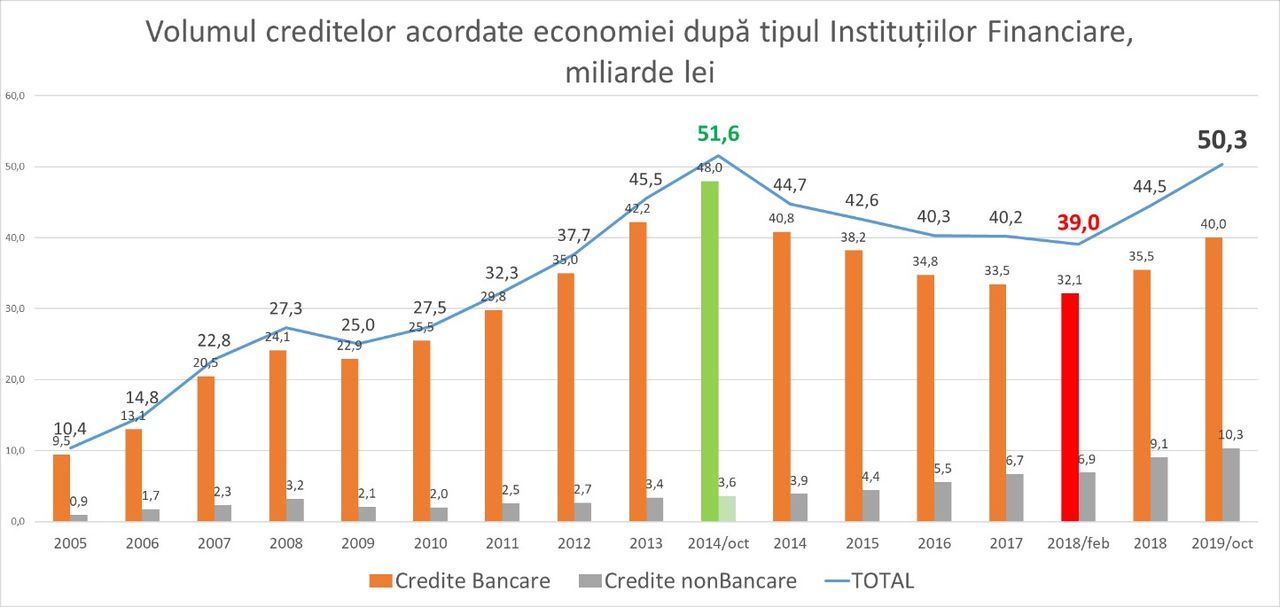

În luna octombrie 2019, pentru a doua oară în istoria Republicii Moldova volumul de credite în economie a depășit suma de 50 miliarde de lei. Prima dată acest record a fost stabilit acum 5 ani în octombrie 2014, când pentru o singură lună volumul total al creditelor din economie s-a ridicat la 51,6 miliarde lei. Apoi a urmat cea mai lungă și profundă criză bancară din istoria țării, care a durat 3,5 ani până în februarie 2018, când volumul total al creditelor a scăzut cu 11,6 miliarde lei până la nivelul de 39 miliarde lei. De un an și jumătate asistăm la o creștere continuă iar în luna decembrie a acestui an anticipăm că volumul de credite din economie va atinge maxima istorică și va depăși nivelul din 2014.

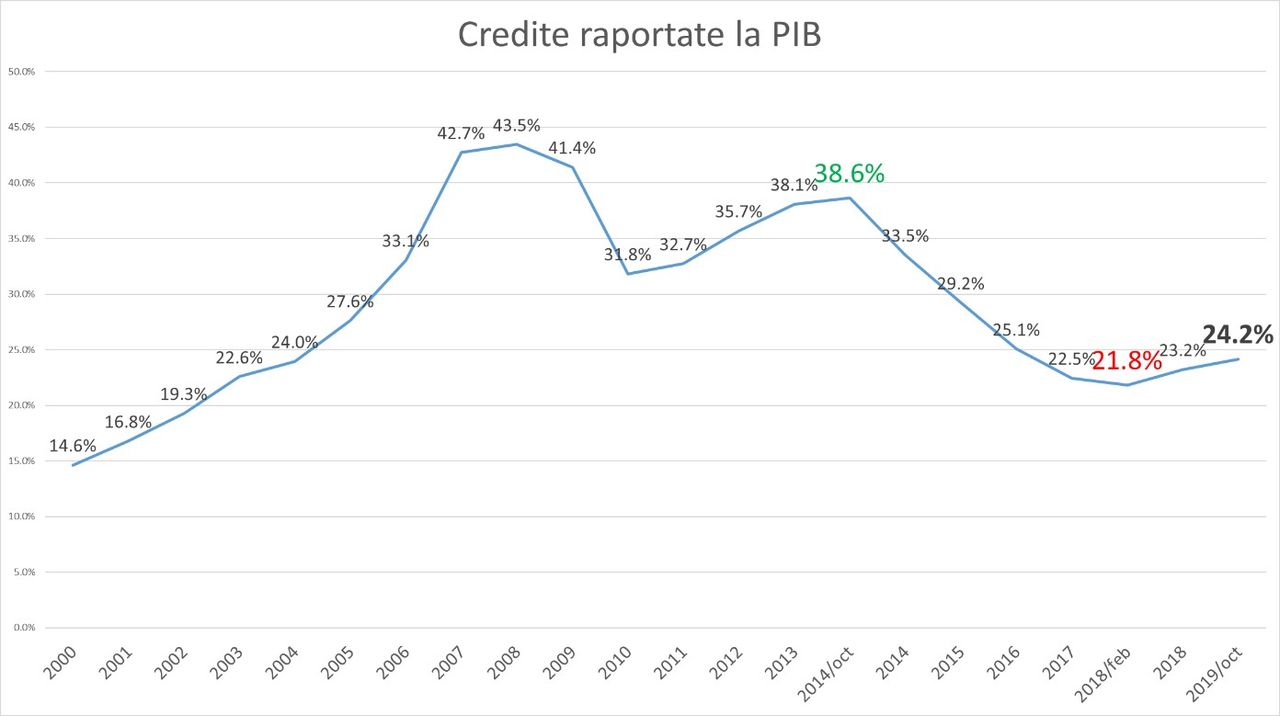

Totuși vorbim de o recuperarea nominală a creditării economiei. Fiecare din noi înțelege că 50 de miliarde lei din 2019 nu pot fi comparați cu 50 miliarde lei din 2014. Pentru a putea analiza cum s-au schimbat lucrurile în valori reale este necesar să utilizăm un alt indicator: volumul de credite raportat la PIB. Din această perspectivă în octombrie 2014 creditele au atins cota de 38,6% din PIB. Apoi a urmat o prăbușire de 1,8 ori, iar în februarie 2018 acest indicator a atins cota minimă din ultimii 15 ani de 21,8% din PIB. În prezent am recuperat doar 10% din prăbușire, iar în valori comparative nivelul anului 2014 îl vom atinge nu mai devreme de anul 2025. Acestea sunt costurile plătite de societate pentru criza bancară din 2014.

Un alt aspect important care descrie cum își revine economia din criză este cum am recuperat noi nominal această prăbușire din 2014-2018. Recuperarea s-a realizat din contul instituțiilor nebancare și creditării persoanelor fizice.

Dacă în 2014 instituțiile nebancare dețineau doar 7% din piață cu un volum de credite de 3,6 miliarde de lei, atunci în prezent instituțiile nebancare și-au majorat de 3 ori cota de piață până la nivel de aproximativ 21% și au un portofoliu de credite de 10,3 miliarde de lei. Băncile la rândul lor în 2014 dețineau un portofoliu de credite de 48 miliarde lei, care s-a redus până la 32,1 miliard de lei în februarie 2018. Într-un an și jumătate băncile au recuperat deja 8 miliarde lei din cea ce au pierdut, dar portofoliul lor de credite rămâne în continuare cu 8 miliarde lei mai mic decât maxima istorică din 2014. Trebuie să menționez că în analiza noastră noi nu am luat în calcul creditele fictive dintre băncile falimentate implicate în frauda bancară din 2014.

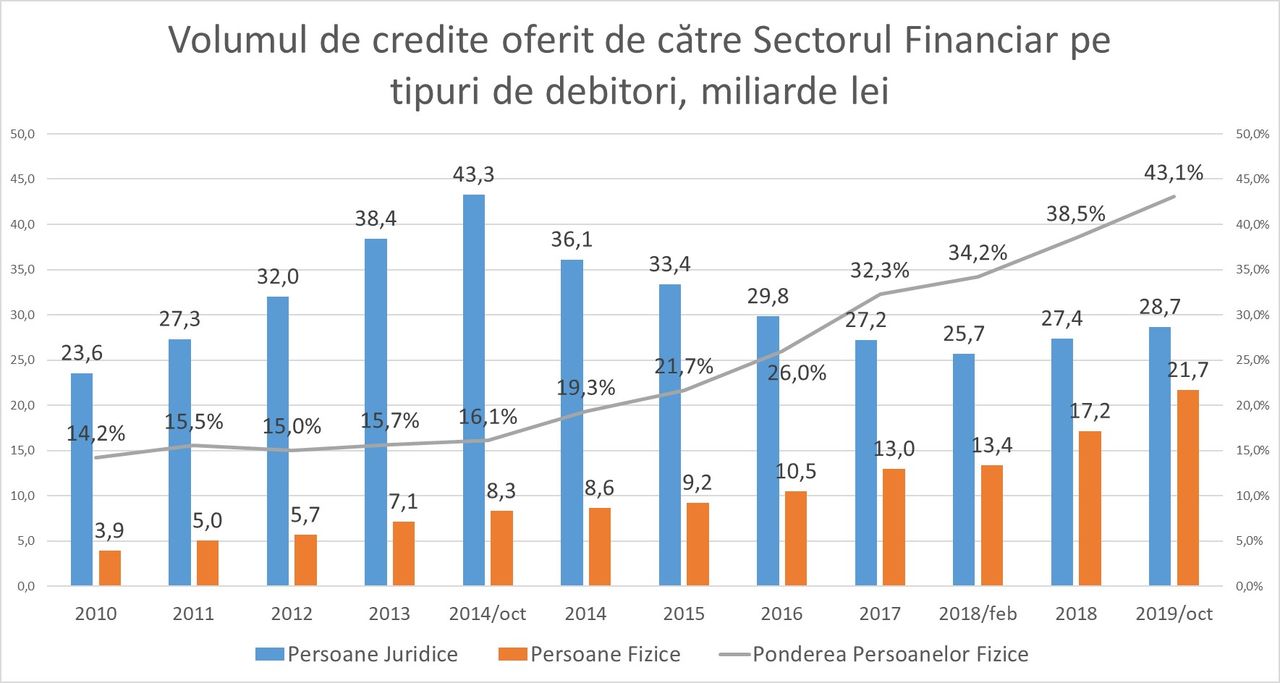

Al doilea aspect important în analiza recuperării pieței financiare o reprezintă structura clienților. În octombrie 2014 principalul client al instituțiilor financiare erau persoanele juridice, care aveau contractate credite în volum de 43,3 miliarde de lei sau 84% din totalul creditelor. Persoanele fizice pe parcursul anilor nu jucau un rol semnificativ în cea ce privește contractarea creditelor. Până la criza bancară cota lor reprezenta 14-16% din volumul total de credite. Criza bancară, care a provocat și criza economică nu doar a redus volumul de credite în economie, dar a schimbat esențial și structura lor. Creditele oferite persoanelor juridice în cei 3,5 ani de prăbușire a pieței s-au redus cu 17,6 miliarde de lei sau de 1,7 ori de la 43,3 miliarde de lei în 2014 la 25,7 miliarde de lei în februarie 2018. În prezent asistăm la o revenire lentă a creditării agenților economici de către sectorul financiar, volumul de credite a crescut cu 3 miliarde de lei și a atins nivelul de 28,7 miliarde lei în octombrie 2019, dar această recuperare reprezintă doar 12% din prăbușirea care a avut loc în 2014-2018.

Locomotiva recuperării sectorului financiar a fost și rămâne persoanele fizice, care și-au crescut în acești 5 ani volumul creditelor contractate de 2,6 ori sau cu 13,4 miliarde lei, de la 8,3 miliarde lei în octombrie 2014 până la 21,7 miliarde lei în octombrie 2019.

Ponderea persoanelor fizice în contractare creditelor crește continuu și a atins nivelul de 43,1% din totalul creditelor oferite de instituțiile financiare și dinamica rămâne în continuare în favoarea persoanelor fizice. Persoanele fizice continuă să contacteze credite mult mai activ decât persoanele juridice. Unica modificare care s-a făcut observată în 2019 este schimbarea preferințelor în sursa de creditare a persoanelor fizice. Dacă până în 2018 persoanele fizice preponderent se creditau de la instituții nebancare în special companii de micro-finanțare, atunci începând cu 2019 tot mai clar se observă migrația persoanelor fizice către bănci. Prin această se explică și faptul că companiile nebancare în 2019 pentru prima dată de după criza bancară nu și-au majorat cota de piață. Băncile comerciale rapid și-au focusat atenția spre persoanele fizice. Acum se duce o luptă pe viață și moarte pentru persoanele fizice ca clienți a companiilor financiare și după toate aparențele băncile au început să câștige teren în fața companiilor nebancare.

În luna octombrie 2019, pentru a doua oară în istoria Republicii Moldova volumul de credite în economie a depășit suma de 50 miliarde de lei. Prima dată acest record a fost stabilit acum 5 ani în octombrie 2014, când pentru o singură lună volumul total al creditelor din economie s-a ridicat la 51,6 miliarde lei. Apoi a urmat cea mai lungă și profundă criză bancară din istoria țării, care a durat 3,5 ani până în februarie 2018, când volumul total al creditelor a scăzut cu 11,6 miliarde lei până la nivelul de 39 miliarde lei. De un an și jumătate asistăm la o creștere continuă iar în luna decembrie a acestui an anticipăm că volumul de credite din economie va atinge maxima istorică și va depăși nivelul din 2014.

Totuși vorbim de o recuperarea nominală a creditării economiei. Fiecare din noi înțelege că 50 de miliarde lei din 2019 nu pot fi comparați cu 50 miliarde lei din 2014. Pentru a putea analiza cum s-au schimbat lucrurile în valori reale este necesar să utilizăm un alt indicator: volumul de credite raportat la PIB. Din această perspectivă în octombrie 2014 creditele au atins cota de 38,6% din PIB. Apoi a urmat o prăbușire de 1,8 ori, iar în februarie 2018 acest indicator a atins cota minimă din ultimii 15 ani de 21,8% din PIB. În prezent am recuperat doar 10% din prăbușire, iar în valori comparative nivelul anului 2014 îl vom atinge nu mai devreme de anul 2025. Acestea sunt costurile plătite de societate pentru criza bancară din 2014.

Un alt aspect important care descrie cum își revine economia din criză este cum am recuperat noi nominal această prăbușire din 2014-2018. Recuperarea s-a realizat din contul instituțiilor nebancare și creditării persoanelor fizice.

Dacă în 2014 instituțiile nebancare dețineau doar 7% din piață cu un volum de credite de 3,6 miliarde de lei, atunci în prezent instituțiile nebancare și-au majorat de 3 ori cota de piață până la nivel de aproximativ 21% și au un portofoliu de credite de 10,3 miliarde de lei. Băncile la rândul lor în 2014 dețineau un portofoliu de credite de 48 miliarde lei, care s-a redus până la 32,1 miliard de lei în februarie 2018. Într-un an și jumătate băncile au recuperat deja 8 miliarde lei din cea ce au pierdut, dar portofoliul lor de credite rămâne în continuare cu 8 miliarde lei mai mic decât maxima istorică din 2014. Trebuie să menționez că în analiza noastră noi nu am luat în calcul creditele fictive dintre băncile falimentate implicate în frauda bancară din 2014.

Al doilea aspect important în analiza recuperării pieței financiare o reprezintă structura clienților. În octombrie 2014 principalul client al instituțiilor financiare erau persoanele juridice, care aveau contractate credite în volum de 43,3 miliarde de lei sau 84% din totalul creditelor. Persoanele fizice pe parcursul anilor nu jucau un rol semnificativ în cea ce privește contractarea creditelor. Până la criza bancară cota lor reprezenta 14-16% din volumul total de credite. Criza bancară, care a provocat și criza economică nu doar a redus volumul de credite în economie, dar a schimbat esențial și structura lor. Creditele oferite persoanelor juridice în cei 3,5 ani de prăbușire a pieței s-au redus cu 17,6 miliarde de lei sau de 1,7 ori de la 43,3 miliarde de lei în 2014 la 25,7 miliarde de lei în februarie 2018. În prezent asistăm la o revenire lentă a creditării agenților economici de către sectorul financiar, volumul de credite a crescut cu 3 miliarde de lei și a atins nivelul de 28,7 miliarde lei în octombrie 2019, dar această recuperare reprezintă doar 12% din prăbușirea care a avut loc în 2014-2018.

Locomotiva recuperării sectorului financiar a fost și rămâne persoanele fizice, care și-au crescut în acești 5 ani volumul creditelor contractate de 2,6 ori sau cu 13,4 miliarde lei, de la 8,3 miliarde lei în octombrie 2014 până la 21,7 miliarde lei în octombrie 2019.

Ponderea persoanelor fizice în contractare creditelor crește continuu și a atins nivelul de 43,1% din totalul creditelor oferite de instituțiile financiare și dinamica rămâne în continuare în favoarea persoanelor fizice. Persoanele fizice continuă să contacteze credite mult mai activ decât persoanele juridice. Unica modificare care s-a făcut observată în 2019 este schimbarea preferințelor în sursa de creditare a persoanelor fizice. Dacă până în 2018 persoanele fizice preponderent se creditau de la instituții nebancare în special companii de micro-finanțare, atunci începând cu 2019 tot mai clar se observă migrația persoanelor fizice către bănci. Prin această se explică și faptul că companiile nebancare în 2019 pentru prima dată de după criza bancară nu și-au majorat cota de piață. Băncile comerciale rapid și-au focusat atenția spre persoanele fizice. Acum se duce o luptă pe viață și moarte pentru persoanele fizice ca clienți a companiilor financiare și după toate aparențele băncile au început să câștige teren în fața companiilor nebancare.